赵薇三购三败 “壳王”万家文化遭证监会调查

(原标题:赵薇3购3败 “壳王”万家文化遭证监会调查)

时身为壳王的万家文化,由于影视明星赵薇的收购成了万众焦点。在前脚遭受监管层数次询问以后,后脚还是招来了证监会的《调查通知书》。

2月27日,万家文化公告称,公司于当天收到证监会《调查通知书》:“因万家文化涉嫌违背证券法律法规,根据《中华人民共和国证券法》的有关规定,决定对公司进行立案调查。”

随着监管层的高度关注和“收购剧情”的1路反转,赵薇旗下的龙薇传媒调剂收购股分,对万家文化控股变成参股,由第1大股东变成第5大股东,原计划成为上市公司实际控制人的龙薇传媒,目前只能向万家文化派驻1名董事。

根据万家文化对监管层的回复,30亿元收购案缩水至5亿元,股分转让比例从29.13%降至5.04%,阻止赵薇成为万家文化第1大股东的根本缘由,是银行叫停龙薇传媒的贷款。

2月22日,万家文化在对交易所的回函中称:“A银行短时间内态度产生变化的主要缘由,是市场对本项目的交易结构和方式存在较大质疑和A银行内部风险控制等缘由。”

事实上,这不是赵薇首次与万家文化产生联系。早在去年7月,赵薇丈夫黄有龙便参与了万家文化收购上海隆麟网络技术有限公司100%的股权的交易中,并作为资金方向万家文化提供1.24亿元“弹药”,代价是万家文化的682万股股票,但终究交易终止。

处于风口浪尖的万家文化,近10年来1直在接2连3地重组,但每次重组终究结果都不尽如人意,沦为A股“卖壳专业户”,此次卖给赵薇,壳费高达30亿元,且其中的商誉资产高达10亿元。

卖壳失败后,万家文化2月25日对外公告称,公司拟以闲置资金3.3亿元购买银行理财产品,预期年收益率为3.5%。

但是,有闲置资金3.3亿元购买理财产品的万家文化,去年3季度末经营活动现金流为⑴133万元,第1季度和第2季度现金流亦为负数,不难看出,此次购买理财产品的资金,较大可能来自龙薇传媒购买股票的现金。

赵薇5亿参股资金 大股东左右手互倒

因触及影视明星入股,壳王万家文化遭受了监管层及交易所寻根究底式的询问。

经历了上交所2度询问以后的万家文化,在挤牙膏式地回复上交所疑问以后,又引来了浙江证监局的关注。

2月22日,万家文化对浙江省证监局关注函内容作出回复。

根据万家文化公告的回函,赵薇30亿元收购案泡汤的核心缘由在于,市场质疑及内部风控使得“A银行”15亿元贷款未过总行审批。

“2016年12月23 日,在《股分转让协议》签订后,龙薇传媒即与A银行某支行展开谈判协商, 2016 年 12 月 29 日达成初步融资方案,但终究1月20日确认融资未获通过。随后多个银行也陆续谢绝向龙薇传媒借钱收购万家文化股权。”万家文化在回函中称。

对各银行谢绝给龙薇传媒融资的缘由,万家文化解释称“市场对本项目的交易结构和方式存在较大质疑和A银行内部风险控制等”。

这起由龙薇传媒收购万家文化30%股权的交易,自去年年底便开始,由于遭到上交所的屡次询问,赵薇高杠杆买壳的消息遭到广泛关注。

依照本来的股权转让方案,赵薇花30.6亿元收购万家文化29.13%的股权,其中唯一6000万元来自龙薇传媒,15亿元来自第3方银必信,年化利息10%,另外14.999亿元来自于股票质押融资。

依照万家文化的说法,本来来自股票质押融资的19.999亿元,由于银行的内部风险控制而不能如期到账,那末龙薇传媒及银必信的15.6亿元,如果依照此前公告说法能够实现,那末亦能取得万家文化近1亿股股分,如果万家文化大股东万好万家同意交易,龙薇传媒亦能超出万好万家成为第1大股东。

受此影响,银必信许诺给龙薇传媒的15亿元收购资金,除已支付的2.5亿元首笔转让款,其中银必信出资1.9亿元,其余13.1亿元也没有了下文,收购预案金额大范围缩减。

很是奇妙的是,得到转让款的万家文化,在拿到资金后立即开始了左手倒右手的资本游戏。在2月22日回复监管层的回函中,万家文化称2.5亿元在入账两天后即进入上市公司账户,理由则是万好万家为子公司万家地产代偿债务。而彼时,这笔债务行将于2016年12月31日到期,偿还燃眉之急。

而彼时(截至去年3季度末),上市公司经营活动现金流为⑴133万元,应付账款为1.51亿元,活动负债2.37亿元,几近捉襟见肘。

事实上,不但是左右手互倒,万家文化大股东利用重组高位套现已不是新鲜事。

10年卖壳背后10亿商誉 套现频繁

过去10年里,万家文化在资本市场也有了5次卖壳的奇葩经历,前后进入资本热炒的矿业、房地产、文化等行业,但终究并未有所发展。

自2006年借壳上市以来,万家文化便在卖壳的道路上1去不复返。首次卖壳对象是兴泰投资,最后因万好万家在持股锁定期而未能成功。

随后,在矿业遭到资本热炒之时,万家文化选择重组天宝矿业,趁着概念带来的大涨减持套现1部份后,立即消除重组协议。

2013年,万家文化看中有色金属,试图与鑫海科技进行资产置换,终究由于监管对借壳趋严而不了了之。

尔后,万家文化又前后3次重组,前后进入文化、游戏及互联网等产业,但都以“失利”告终。但每次卖壳失败的背后,万家文化大股东趁侧重组概念高位套现都能大赚1笔。

屡次重组的背后,万家文化的商誉资产在2016年第3季度到达10.24亿元,而彼时,其扣非净利润仅6121亿元,而同期其营收仅5.3亿元,商誉资产约为营收总额的2倍,占20.4亿元总资产的50%。

商誉高企的背后,是万家文化于2015年8月以12.13亿元收购厦门翔通动漫有限公司(下称“翔通动漫”)100%股权,评估增值102147.73万元,增值率544.61%,带来了超过10亿元的商誉。

不过,高额的商誉背后存在着商誉减值风险,若并购不达预期,商誉减值可能成为上市公司事迹的“新雷区”。依照《企业会计准则第8号—资产减值》规定,商誉减值准备1旦计提,不得转回,商誉减值在冲减资产的同时,也抵减净利润。

“商誉常常是用于计入比如超过资产值的价值或是溢价,商誉也应在固定年限内摊销,商誉减值是由于估值下降致使贬值,商誉资产占比太高意味着这个公司的实际经营性资产较低,容易受市场波动影响资产价值。”对商誉资产的影响,香颂资本履行董事沈萌对时期周报记者说道。

屡次重组的背后,大股东万好万家成为最大赢家。自其入股后,上市公司的总股本由原来的19409万股增加至目前的63496.86万股,万好万家持有19382.23万股。以停牌前的收盘价16.98元计算,市值高达32.94亿元,加上高位套现所得,还有注入资产高溢价等,赚取了近50亿元。

假重组、真套现的万家文化,并未给上市公司事迹带来起色。2011⑵015年,万家文化实现净利润分别为:0.2亿元、-0.65亿元、0.08亿元、-0.14亿元和0.28亿元,长时间原地徘徊或堕入亏损。

距离此次卖壳最近的1次失败的重组中,赵薇丈夫黄有龙旗下公司便出现在重组材料中,但由于监管缘由未能成功进入万家文化。

早在2016年7月,万家文化发起的收购中就已隐现出黄有龙的身影。彼时,万家文化发布公告购买上海隆麟网络技术有限公司、上海快屏网络科技有限公司100%的股权。当时万家文化通过锁价方式向杭州普霖投资管理合伙企业(有限合伙)(下称“普霖投资” )发行股分召募配套资金,发行股数682万股,召募资金约1.24亿元。

而赵薇旗下的北京普林赛斯文化传播有限公司正是普霖投资股东。不但如此,北京普林赛斯文化传播有限公司在2011年3月31日引入了1家名为“北京华瑞星文化传播有限公司”的投资者,后者的法人代表、大股东叫游文华,该名人士正是深圳东润达投资发展有限公司的最大的股东。而深圳东润达投资发展有限公司总经理正是黄有龙。

不难看出,赵薇夫妇为了买壳,也是颇下力气,但两次均告失败。该收购交易遭受到并购重组委员会长达19页的询问。虽然随后万家文化1再修改重组预案,最后仍因种种缘由宣布放弃重组。

重组失败后的万家文化,2月25日对外公告称,公司拟以闲置资金3.3亿元购买银行理财产品,预期年收益率为3.5%。但是,有闲置资金购买理财产品的万家文化,去年3季度末经营活动现金流为⑴133万元,第1季度和第2季度现金流亦为负数,除赵薇购股的资金,上市公司几近没有过剩闲置资金。

时期周报记者就相干疑问致电万家文化董秘办公室,对方让记者将采访提纲发送至指定邮箱,但截至发稿,未能收到回复。

-

送病人什么合适?这5种不容易踩雷

亲戚朋友生病住院,想要去看望病人,但不知道买什么好,买什么能表达自己的心意?发愁送病人什么合适?在生...[详细]

-

看病人买啥好?走心的探病礼物推荐

作为礼仪之邦,亲戚朋友生病自然要去探望,看望病人总得带点东西过去吧。但送礼从来都不是件容易事,看望病...[详细]

-

术后营养口服液选什么好?小分子蛋白不容错过!

随着现代医学的不断研究和发展,很多以前不能治愈的疾病通过手术加药物的方式都可以得到很好地预后了,提高...[详细]

-

病人术后吃啥恢复好?这样吃对身体康复很有好处!

很多术后病人,由于术后胃肠道功能不全,消化吸收功能不佳,以及相关治疗引起的不良反应导致的食欲差,进食...[详细]

-

手术完吃什么补充营养?术后吃对,康复快!

刚经历过手术的病人,身体素质会急剧下降,其中机体对营养的需求也会增加,及时补充机体所需的各类营养物质...[详细]

-

做完手术吃什么好?怎样进行营养补充?

手术后饮食的重点是补充营养,这样有助于伤口愈合,促进恢复。不论手术大小,由于麻醉和手术后切口疼痛等,...[详细]

-

-

合创新生:富士胶片生命科学整体解决方案助力辅助生殖

上海2024年11月22日 /美通社/ -- 2024年11月12日-11月

-

佳得乐与曼城球员共同揭晓 #THENOD 在足球场上的无声超凡力量

佳得乐 (Gatorade) 的广告牌现已正式出现在欧洲

-

卫材抗癌药物"TASFYGO®片剂35mg"在日本上市

用于治疗携带FGFR2基因融合或重排的胆道癌 东

-

默沙东与中国癌症基金会签署HPV疫苗捐赠协议

加速消除宫颈癌 共筑HPV健康防线 北京2024年11

-

对您来说,干净的洗手间有多重要? 最新全球调查揭示后疫情时代人们对商用洗手间的看法

Excel Dryer, Inc.与MetrixLab的研究表明

-

维颜嘉西安国际医学中心新品发布会,中韩专家联袂推荐

杭州2024年11月24日 /美通社/ -- 2024年11月19日西安

-

-

-

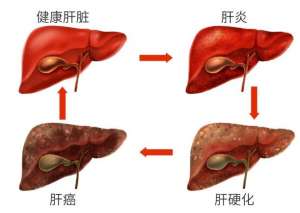

肝纤维化不能吃什么?肝纤维化饮食的注意事项有哪些?

中国人口14亿多,其中有9000万乙肝病毒感染者

-

肝硬化需要全疗程用药吗?哪个品牌的软肝片好?用药讲疗程,安全有保证!

人们常说“慢性病要以慢治慢”。古人倡导“

-

肝硬化的突出表现有哪些?用什么药软肝效果好?保肝软肝就选中成药

肝硬化是一种常见慢性病,引起肝硬化的病因

-

肝硬化的前期表现有哪些?肝硬化前期该如何选择软肝药品呢?

中国人的饮酒文化众所皆知,都特别喜欢酒桌

-

肝硬化患者吃什么药好,复方鳖甲软肝片有效吗?疗效值得认可

我国是肝病高发生率大国,每年有超过120万病

-

肝硬化吃复方鳖甲软肝片怎么样?复方鳖甲软肝片功效与作用来评价

肝硬化是一种常见的慢性肝病,是由一种或多

-

-

-

-

-

-

-

-

-

-

-

-

-

优养在线

优养在线