华润置地一线城市狂圈地 烧钱返城融资续命

原标题:华润置地1线城市狂圈地 烧钱返城靠融资续命?

对1线城市的短暂告别,让华润置地渐渐淡出了行业巨头的行列。2013年6月,进入吴向东时期后,华润置地开始了大张旗鼓的“返城”计划。

2013年8月16日,华润置地以109亿元拿下深圳前海首批出让土地中的最后1宗地,成为当时地王。4天后,华润置地宣布启动77.5亿港元(约61亿人民币)的融资计划,成为房企年内最大笔融资。当年12月,华润置地前海地块便投入开发。1线城市高价拿下地王项目,随后大手笔融资,进入快周期开发,成了华润置地吴向东时期的缩影。

虽然去年11月吴向东辞去董事会主席1职,但在后吴向东时期,华润置地的这个特点并未改变。统计数据显示,截至目前,华润置地今年已在1线城市3夺地王;分别为北京市丰台区花乡白盆窑居住地块、上海闸北区市北高新技术服务业园区N070501单元10-03地块和09-03地块。

华润置地财报数据显示,仅今年上半年,华润置地斥资383.8亿元增持了10宗土地,其中仅北京、上海区域拿地支出便高达244.72亿元。

屡夺地王背后,是华润置地资金运作步伐的加快。

融资方面,华润置地抛出了配售、境外偿债等多种融资手段,合共集资约202亿元,全部用作收购土储、开发本钱,和作1般营运资金。华润置地半年报数据显示,截至今年6月30日,华润置地综合借贷923亿港元,折合人民币近761亿元,但现金及银行结存不过426.3亿港元,折合人民币351亿元。

因此,有媒体质疑,华润置地1线城市高价囤地,必将给会使资金链承压;大量的地王项目,也对快周转提出了更高要求;加上华润置地调剂转型,以这样的方式重返1线城市确切存在赌博的成份。

关于上述问题,中国经济网记者联系华润置地相干部门负责人,对方并未给出正面回应。

狂奔的地王缔造者

曾的华润置地,选择了离开1线城市。不过,在23线城市毛利率降落后,华润置地决定重返1线城市。

2013年6月,吴向东代替王印成为华润置地董事会主席后,针对华润置地逐年下滑的毛利率,推出了重回12线城市布局的战略调剂。随后,华润置地开始了在1线城市快速跑马圈地的步子。

相比过去,吴向东时期的华润置地发展速度较快,因此吴向东也被普遍看做是“激进派”。

根据之前吴向东任职时的战略计划,2014年华润置地将迎来商业地产加速发展期,预计2017⑵018年期间将迎来商业地产的高峰期。商业地产预计每一年能提供几10亿元的租金收入、几10亿元的利润,可以为公司带来约计几百亿元可以结算的销售额。

另外,吴向东曾提出的“1000亿”目标也常为人所提起。

不过,2014年年底由于宋林案等缘由,吴向东辞去董事会主席1职。华润置地进入后吴向东时期。

吴向东不在的日子,华润置地履行董事、副总裁唐勇让激进的风格得到了延续。今年,华润置地在1线城市屡夺地王便被看做是最有力的证据。1月7日,华润置地联合首开、平安联合竞得北京丰台区花乡白盆窑村地块,总价86.25亿元。3月20日,华润置地联合华发以70.52亿元竞得上海闸北区市北高新技术服务业园区N070501单元10-03地块,楼面价3.49万元/平方米,刷新上海地王纪录。6月3日,华润置地联合华发以87.95亿元竞得闸北区市北高新技术服务业园区N070501单元09-03地块,楼面价3.81万元/平方米,再刷上海地王纪录。

2线城市土地市场上,华润置地也频频出手。就在上月底,在武汉光谷地块的争取上,华润置地再次拿下了地王。

融资之门大开

在1线城市高价拿地的同时,华润置地的资金运作也明显提速。

公告数据显示,3月31日,华润置地刊发公告称,公司作为借款人就总数为1亿美元定期贷款融资与1家银行订立了1份贷款融资协议。此贷款融资到期时间为自该融资首次提款日期起计为期4年,或融资协议签署往后51个月。

4月23日,华润置地发布融资公告称,已就总数为78亿港元的定期贷款融资与多家银行联合订立了1份贷款融资协议,该贷款融资自首次提款日期起计为期4年。倘若华润团体不再为公司最大单1股东;华润团体不再持有很多于35%的公司已发行股本;或华润团体实际上失去通过公司股东任命公司董事会董事的权利,将构成该笔贷款背约。

5月12日,华润置地发布融资公告,共发行3笔境外票据,折合人民币为121亿元。具体来看:1笔为8亿美元、2019年到期利率为4.375厘的票据;1笔为7亿美元2024年到期利率为6.00厘的票据;另外一笔为35亿港元2029年到期利率为6.1厘的票据。

1天后,华润置地又宣布以先旧后新方式配售股分来集资101亿港元,华润团体先以每股25.25港元出售4亿股现有股分,然后以一样价钱认购4亿股新股,增发股分相当于5.77%扩大后股本,而配售价较配售前的收市价27.15港元折让7.0%。

这笔2015年以来香港资本市场最大的房地产公司配股交易,当时便引发了多方关注。

有行业人士认为,从上市公司基本资金面来看,截至2014年年末,其手头持有的现金还有403亿港元,现金短债比为2.1,并没有迫切的资金需求;因此有人提出了华润置地借资本市场圈钱的观点。

烧钱拿地的隐忧

不过也有分析人士指出这与其在土地市场的 “大手大脚”密不可分。

1位分析人士告知中国经济网记者,1线土地资源的稀缺性,决定了拿地本钱居高不下;而对1家房地产企业而言,拿地所占用的资金量常常会影响其他环节,这类财务危机是相对照较明显的。

房地产与金融资深评论人士黄立冲也认为,华润置地应防范未来市场变化的不可预感性;1旦市场下跌,就极有可能亏损。

“事实证明,烧钱拿地的模式对房企本身就是很大的考验,这就是行业里为何常常提地王魔咒。”易居研究院智库中心研究总监严跃进告知中国经济网记者,在短短时间内拿下多个地王项目,这个是后续的经营风险点。虽然从其本身来看,可能资金压力不大,但如果后续此类地块项目有竞争性的项目,那末高地价上的项目竞争优势就无从可谈。

另外,CRIC研究中心报告也指出,1线占比加大,拉高拿地本钱,地王或成“烫手山芋”。虽然华润置地也采取了合作拿地等方式减缓资金压力、分散开发下降风险,但高价地乃至是地王在手,总有些“米粉贵过面包”的危险,对企业未来的开发运营和盈利都提出了巨大的挑战。

在8月24日华润置地2015年中期事迹会上,唐勇也表示,我们也视察到了有些城市的土地拍出了相当高的价格,这隐藏了很多的风险,所以华润置地在目前这个市场情况下还是会保持1个理智的状态。

不过,有观点指出,“未来1段时间,华润在1线城市的扩大力度会有减无增”。

从事迹预期上看, 华润置地2014年700亿的全年事迹目标没有完成,今年提出了780亿的签约目标;在今年市场并未大幅好转的情况下,华润置业超过10%的事迹增长目标,必将会要求企业高速前进。

从华润置地管理层的内部调剂情况看,种种迹象表明,吴向东已回归,行将重新执掌华润置地。这除是华润走出宋林案阴影的信号外,这也极可能是华润置地再次提速的标志。

上述分析人士说,“华润重回12线城市的策略就是吴向东提出来的。如果他真的能安然回归,华润的步子应当会迈的更大。” 中国经济网 记者:郭晓伟

-

送病人什么合适?这5种不容易踩雷

亲戚朋友生病住院,想要去看望病人,但不知道买什么好,买什么能表达自己的心意?发愁送病人什么合适?在生...[详细]

-

看病人买啥好?走心的探病礼物推荐

作为礼仪之邦,亲戚朋友生病自然要去探望,看望病人总得带点东西过去吧。但送礼从来都不是件容易事,看望病...[详细]

-

术后营养口服液选什么好?小分子蛋白不容错过!

随着现代医学的不断研究和发展,很多以前不能治愈的疾病通过手术加药物的方式都可以得到很好地预后了,提高...[详细]

-

病人术后吃啥恢复好?这样吃对身体康复很有好处!

很多术后病人,由于术后胃肠道功能不全,消化吸收功能不佳,以及相关治疗引起的不良反应导致的食欲差,进食...[详细]

-

手术完吃什么补充营养?术后吃对,康复快!

刚经历过手术的病人,身体素质会急剧下降,其中机体对营养的需求也会增加,及时补充机体所需的各类营养物质...[详细]

-

做完手术吃什么好?怎样进行营养补充?

手术后饮食的重点是补充营养,这样有助于伤口愈合,促进恢复。不论手术大小,由于麻醉和手术后切口疼痛等,...[详细]

-

-

再鼎医药与辉瑞就新型抗菌药物鼎优乐® (舒巴坦钠-度洛巴坦钠)达成战略合作

中国上海和美国马萨诸塞州剑桥2024年11月21日

-

上海和睦家医院成功承办《国际产儿科适宜手术推广》国际交流会议

上海2024年11月21日 /美通社/ -- 2024年11月15日至1

-

默沙东HIF-2α抑制剂维利瑞®(贝组替凡)在华获批

上海2024年11月21日 /美通社/ --默沙东(默沙东是

-

"2024年度首届科利耳®Graeme Clark格雷姆•克拉克奖学金"正式颁发

传承大爱之声,共筑非凡未来 北京2024年11月2

-

恩凯赛药完成数千万元A++轮融资,加速推进NK细胞免疫产品管线

上海2024年11月22日 /美通社/ -- 近期,恩凯赛药

-

天港医诺完成数千万元人民币pre-A+轮融资,加速推进创新免疫药物临床转化

合肥2024年11月22日 /美通社/ -- 近期,合肥天港

-

-

-

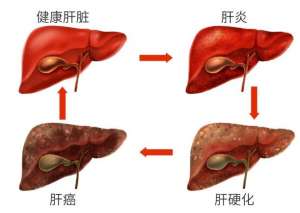

肝纤维化不能吃什么?肝纤维化饮食的注意事项有哪些?

中国人口14亿多,其中有9000万乙肝病毒感染者

-

肝硬化需要全疗程用药吗?哪个品牌的软肝片好?用药讲疗程,安全有保证!

人们常说“慢性病要以慢治慢”。古人倡导“

-

肝硬化的突出表现有哪些?用什么药软肝效果好?保肝软肝就选中成药

肝硬化是一种常见慢性病,引起肝硬化的病因

-

肝硬化的前期表现有哪些?肝硬化前期该如何选择软肝药品呢?

中国人的饮酒文化众所皆知,都特别喜欢酒桌

-

肝硬化患者吃什么药好,复方鳖甲软肝片有效吗?疗效值得认可

我国是肝病高发生率大国,每年有超过120万病

-

肝硬化吃复方鳖甲软肝片怎么样?复方鳖甲软肝片功效与作用来评价

肝硬化是一种常见的慢性肝病,是由一种或多

-

-

-

-

-

-

-

-

-

-

-

-

-

优养在线

优养在线