快捷支付有风险,遭遇盗刷找谁赔?

作者: 谭鸿

作者: 谭鸿最近,王女士向我们反应其持有的交通银行卡被人通过量家第3方支付平台盗刷。王女士几日前接到派出所电话,被告知她的银行卡疑似被盗刷,让其确认后可前往报案。随后王女士通过其他途径核实到她的银行卡确切在不知情的情况下,通过苏宁易付宝、财付通、支付宝等多家第3方支付平台以快捷支付方式划出了几笔大额资金。但其既未注册过任何第3方支付平台,也未开通过快捷支付业务,且银行卡被盗刷期间更未接收到银行和第3方支付平台的任何提示短信。

上述盗刷案例其实不少见,最近几年来随着第3方支付的普及,快捷支付被愈来愈多的人接受,但快捷支付在给人们带来“方便、快捷”的同时,也容易给我们的银行卡资金造成安全隐患。据我们了解,大量的盗刷案件都是通过第3方支付“快捷支付”功能完成的。为什么 “快捷支付”会成为盗刷重灾区?用户应当找谁赔付资金损失?

1、怎样被盗刷的?

不法份子利用快捷支付盗刷银行卡,主要是利用快捷支付相对简易的验证方式进行盗刷。那末甚么是快捷支付?快捷支付是第3方支付平台联合银行推出的1种支付方式。用户在网上购物向商家付款,无需登录网上银行,可直接输入银行卡卡面信息及持卡人身份信息,通过验证银行预留的手机接收校验码完成签约或支付。快捷支付与网银支付最大的区分在于无需输入银行卡密码验证,仅需输入第3方支付密码/手机验证码/指纹等信息就能够完成支付。不法份子主要是通过欺骗、拦截用户手机验证码或盗取第3方支付密码完成盗刷。

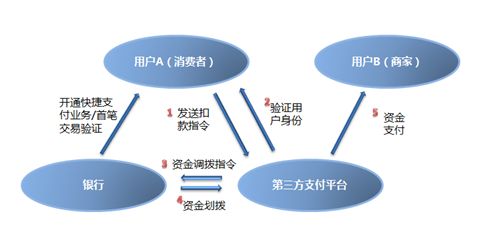

快捷支付的结构图:

利用快捷支付盗刷的步骤:

目前利用快捷支付盗刷银行卡主要包括木马病毒、钓鱼、伪基站、电信欺骗、歹意挂失补办手机号拦截验证码、第3方支付平台泄漏用户信息等多种情况。

常见的盗刷步骤以下:

(1)用户信息被泄漏,如银行卡号、身份证号、手机号码等重要信息;

(2)不法份子将用户的银行卡绑定第3方支付平台,开通快捷支付功能;

(3)不法份子发起交易,通过欺骗、拦截用户手机验证码等方式完成支付。

2、找谁赔?银行还是第3方支付机构?

1、根据规定,用户可以找银行先行赔付

银行卡被盗刷,用户第1反应是找银行赔付,但实际上银行通常会以银行卡是通过第3方支付机构的快捷支付被盗刷,银行不负责任为由谢绝赔付。但2016年7月1日生效的《非银行支付机构网络支付业务管理办法》(以下简称“《管理办法》”)第10条规定:“银行应当事前或在首笔交易时自主辨认客户身份并与客户直接签订授权协议,明确约定扣款适用范围和交易验证方式,设立与客户风险承受能力相匹配的单笔和单日累计交易限额,许诺无条件全额承当此类交易的风险损失先行赔付责任。”此类交易指的就是快捷支付。而且人民银行有关负责人就《非银行支付机构网络支付业务管理办法》答记者问中也明确指出:“银行是客户资金安全的管理责任主体,在后续交易时不管是由银行进行交易验证还是支付机构代为进行交易验证,银行均承当快捷支付资金损失的先行赔付责任。”

因此《管理办法》正式生效后,银行需要无条件承当客户因快捷支付被盗刷的先行赔付责任。银行先行赔付是银行实行保护消费者的责任和义务的表现,但终究仍要视各方风险责任、由对应的责任主体承当对应损失。

2、根据协议约定,用户可以找第3方支付机构先行赔付

在实践中,我们发现常常是由第3方支付机构对用户进行先行赔付。这是由于在《管理办法》实施之前,银行与第3方支付机构通常协议约定由第3方支付机构对用户因快捷支付致使的相干纠纷和损失先行赔付。因此,围绕快捷支付产生的盗刷案也多由第3方支付机构先行赔付。

但自《管理办法》出台后,银行与第3方支付机构签订的由第3方支付机构先行赔付的约定涉嫌背规,因此1些银行删除第3方支付机构对用户因快捷支付致使的相干纠纷和损失先行赔付条款。但事实上,大部份第3方支付机构仍会在与用户签订的快捷支付服务协议中约定由第3方支付机构先行赔偿用户由于使用快捷支付遭受的资金损失。如支付宝快捷支付协议中约定:“若用户未违背《支付宝服务协议》及本协议约定且因不能归责于用户的缘由,造成银行卡内资金通过本服务出现损失,且用户未从中获益的,用户可向支付宝申请补偿。”

因此若第3方机构在与用户的快捷支付协议中约定第3方支付机构先行赔偿用户由于使用快捷支付遭受的资金损失的,用户也能够根据协议约定要求第3方支付机构承当先行赔付责任。

若用户能够证明银行卡的资金是通过快捷支付被盗刷的,既可以根据《管理办法》规定要求银行先行赔付,也能够根据协议约定要求第3方支付机构进行先行赔付。而在实践中,快捷支付盗刷案件中维权最大的难点在于证明资金“被盗刷”,笔者会在下1篇文章对盗刷责任的证明进行详细分析。

总结:大量“快捷支付”盗刷案件的爆发,反应出银行和第3方支付平台针对快捷支付业务的风险管理制度和交易监测系统不健全、风险控制措施落实不到位等突出问题。为避免替不法份子 “背黑锅”,银行和第3方支付平台应当重视支付业务的风控与合规,如落实账户实名制、提高交易验证方式的安全级别,确保是用户本人交易;设定快捷支付限额,万1被盗刷,也可将用户的资金损失限定在较小的范围内;第3方支付机构还应当严格保障用户信息安全,确保本身及特约商户均不存储客户敏感信息,避免用户的个人信息被泄漏。(谭鸿 |金诚同达律师事务所)

-

桑德拉布洛克谈黑豹落泪我儿子也是黑人

桑德拉 布洛克新浪娱乐讯 据国外媒体报道,著名女演员桑德拉 布洛克(Sandra Bullock)或许是电影《黑豹》(Black P...[详细]

-

三星广告再怼苹果打响Note8战iPho

三星广告再怼苹果:打响 Note8 战 iPhone 8 第一枪?原标题:三星又出新广告怼苹果: 刘海屏 再次躺枪满满都是嘲讽...[详细]

-

王俊凯与迪丽热巴的时髦示范行走的种草机本

原标题:王俊凯与迪丽热巴的时髦示范,行走的种草机本人! 传说中自带光芒的行走种草机本人已现身。跟着两位...[详细]

-

张继科张智霖加盟萌主来了帅萌爆表

张智霖正在热播的国内首档星宠互动观察类真人秀《萌主来了》上线至今总播放量已经突破5亿,这档瞄准垂直用户...[详细]

-

舒淇短发新造型清纯又素雅自侃减重没有剪发

舒淇 舒淇 怎麼減重不能像剪髮般 咔嗒喀噠的一下就輕了[允悲][允悲][允悲] 新浪娱乐讯 9月7日晚,舒淇更新微...[详细]

-

投资8000万票房惨败成龙甄子丹尽力了半

说起成龙大家都不陌生,他是影坛大哥大,世界巨星。成龙捧人功夫一流,他捧红过不少明星,但是有一个人他却...[详细]

-

-

诺丁汉大学专家发表妈妈泰谱(MammaTyper®)研究论文

妈妈泰谱®检测乳腺癌HER2状

-

和铂医药公布业务进展及更新

中国上海、美国马萨诸塞州剑桥

-

“爱的36计 爱人自有妙计”,美纳里尼联合海王星辰和先声再康举办公益科普活动

上海2025年2月14日 /美通社/ -- 情人节本是情侣尽

-

全球首创,新一代"破伤风针"新替妥®获批上市

珠海2025年2月14日 /美通社/ -- 2025年2月11日,全

-

三生制药与百利天恒达成战略合作,共同推进707和BL-B01D1联用研究

沈阳2025年2月14日 /美通社/ --三生制药宣布,与

-

伊基奥仑赛注射液成功实现跨境供药,并成为中国香港卫生署首个正式受理新药上市许可申请的国产C...

南京、上海和美国圣荷西2025年2月

-

-

-

肝纤维化不能吃什么?肝纤维化饮食的注意事项有哪些?

中国人口14亿多,其中有9000万乙肝病毒感染者

-

肝硬化需要全疗程用药吗?哪个品牌的软肝片好?用药讲疗程,安全有保证!

人们常说“慢性病要以慢治慢”。古人倡导“

-

肝硬化的突出表现有哪些?用什么药软肝效果好?保肝软肝就选中成药

肝硬化是一种常见慢性病,引起肝硬化的病因

-

肝硬化的前期表现有哪些?肝硬化前期该如何选择软肝药品呢?

中国人的饮酒文化众所皆知,都特别喜欢酒桌

-

肝硬化患者吃什么药好,复方鳖甲软肝片有效吗?疗效值得认可

我国是肝病高发生率大国,每年有超过120万病

-

肝硬化吃复方鳖甲软肝片怎么样?复方鳖甲软肝片功效与作用来评价

肝硬化是一种常见的慢性肝病,是由一种或多

-

-

-

-

-

-

-

-

-

-

-

-

优养在线

优养在线